En esta lección del curso Forex mencionamos el Carry Trade hablando de la correlación entre monedas. Sin embargo, siendo muy importante, es bueno que profundicemos cómo funciona el Carry Trade.

Para seguir mejor esta lección puede lanzar su plataforma trading demo (si todavía no tiene una cuenta, puede abrir una demo gratis desde aquí).

“Carry Trade”, se refiere a operaciones con una moneda de un país que tiene tasas de interés más bajas que las del país en el que vamos a invertir en la divisa. Un ejemplo de Carry Trade podría ser la venta de una divisa A y usar la ganancia para comprar la divisa B.

El Carry Trade consiste en la venta de la moneda del país A y la consiguiente compra (con la ganancia) de la moneda del país B. El beneficio de esta operación provendría del interés diferencial entre los dos países y, por lo tanto, entre las dos divisas. Sin embargo, a este resultado se le resta el costo del cambio (minusvalía).

Esta operación es ampliamente utilizada por los operadores financieros porque, en lugar de invertir su dinero, prefieren pedir préstamos. Si uno está endeudado en la moneda A y luego compra bonos del gobierno del país B, la ganancia neta de la transacción será del 1.5% (2% – 0.5%) siempre neta del descuento.

Estas son operaciones que, por lo tanto, son realizadas principalmente por grandes operadores financieros que tienen gran capital.

Puede parecer abrumador, pero estas operaciones constituyen el alma de las finanzas más prácticas.

El Carry Trade a altos niveles es la prioridad de los grandes operadores financieros. Pero no significa que nosotros no podamos hacerlo a nuestra manera. De hecho, esta operación, tal como la hemos descrito, se puede realizar en cualquier cruce de moneda.

Lo fundamental, por supuesto, es identificar el cruce correcto con el cual hacer Carry Trade. Además, como siempre, es necesario identificar el momento adecuado para cerrar la posición con el fin de optimizar nuestras ganancias.

¿Qué elemento debe considerar para elegir? Bueno: las tasas de interés. Recuerde que para el Carry Trade es principalmente (o casi solo) las tasas de interés y la diferencia entre dos países del mismo par de divisas.

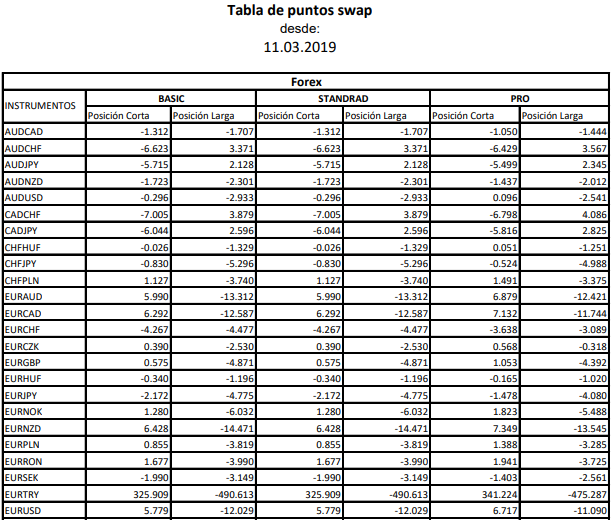

Necesitamos ahora tablas comparativas de tasas de interés de varios países, que puede obtener de la red, con datos actualizados. La que le mostramos ahora es una tabla de demostración.

Trate de conseguir una nueva tabla de referencia en el momento que lea este artículo. Puede ser una tabla referente a varias duraciones, como una tabla con valores swap en un contrato de $1,000 con un vencimiento de 24 horas.

Como puede ver en la tabla, para cada cruce de divisas hay un diferencial de interés diferente (diferencia entre las tasas de interés). Así que imaginemos que entre las tasas de interés europeas (BCE) y estadounidenses (FED) hay un punto y medio porcentual de diferencia. Los PIPs son la unidad de medida para los valores de los cruces.

Cuando se trata de divisas, a menudo se puede escuchar acerca del swap de divisas. Pero veamos mejor de qué se trata.

Cuando se suscribe un currency swap, dos contrapartes se comprometen a intercambiar flujos de pagos periódicos en dos monedas diferentes. Por ejemplo, podría ser euro y dólar. Para esto, tendrán en cuenta el capital y los intereses. Un contrato swap implica:

En práctica, cada una de las contrapartes abre una posición long y una short. La posición long (comprar) produce ingresos activos en la divisa del dominador de la posición long. La posición short (vender) produce intereses pasivos en la divisa del denominador de la posición short.

Los contratos swap de divisas son muy populares porque mediante estos se pueden alcanzar diferentes objetivos, como:

Por ejemplo, si obtenemos un préstamo de $100,000 y queremos cubrirnos contra el riesgo del cambio, podemos celebrar un contrato Currency Swap EUR/USD (euro contra dólar) con un valor teórico igual al de financiamiento. De esta forma nos comprometemos a pagar periódicamente la tasa fija en euros, obteniendo a cambio la tasa variable sobre el dólar.

Imaginemos que la tasa de cambio al contado es de €/$1.25. Luego depositamos a la contraparte del contrato los $100,000 obtenidos con el préstamo. Recibiremos $100,000 a cambio de €1.25 = €125,000. Al vencimiento, conseguiremos de la contraparte los dólares que necesitamos para reembolsar el capital, a cambio de euros.

Con esta operación, habremos transformado un préstamo en dólares de tasa variable en un préstamo en euros de tasa fija. Como el intercambio se realiza sobre la base del tipo de cambio en el momento de celebrar el contrato (€/$1,25), no existe riesgo de cambio en el capital.

Pase a la siguiente lección – Hedging en Forex

A partir de hoy, puede comenzar a hacer trading CFDs y practicar el Carry Trade en una cuenta demo (haga clic), autorizada por CYSEC.

Esta web usa cookies.